一路新高之后 这个位置还能买债基吗?会不会亏损?

四月伊始、春意渐浓,投资市场的冷暖却并不相通。权益基金的投资者或许正在体验震荡波折,而债券基金的持有人仍在一片宁静祥和之中“养基收蛋”。

在经历了上月中的“小插曲”之后,万得短期纯债型基金指数与中长期纯债型基金指数再度向上攀登,双双刷新了历史新高。这种对比,足以解释为何当前债基成为了万众瞩目的焦点。

随着债市行情的持续演绎,面对着“居高不下”的债基净值,不少正在观望的投资者更加忧心忡忡:涨了这么久了,这个位置还能买债基吗?会不会亏损?

如何理解债基的收益

风险与收益总是相伴相生,想要回答这个问题,我们需要先理解,投资债基究竟赚的是什么钱。

以关注度比较高的纯债型基金为例,这类基金主投债券,不投权益类资产,其投资收益大致来自两部分:

一是票息。

就是根据债券票面利率计算的持有债券的应得利息,除非债券发生了违约,这部分属于固定收益。

比如说买入一只1年期的债券,票面金额100元,票面利率是3%,那么持有一年可以获得的利息就是3元,1年到期了还能收回100元的本金。

所以,债券基金经理的投资目标之一就是在控制风险的前提下,寻找收益率更高的债券,以提高利息收入。

二是资本利得。

即债券价差收入。就像股票可以在交易所实时成交一样,债券在到期前也可以在二级市场交易,转卖给其他人,所以债券的“市场价格”也会有涨有跌,并不**等于票面金额。

比如说,某只债券是99.5元买来的,现在它的成交价格涨到了100.5元,这1元的价差就可能成为持有人的收益了。

此外,债券管理人还可以通过加杠杆,从而放大前两种收益。

比如说,把债基持仓的债券A质押出去,借入资金,做一笔债券正回购,再将融入的钱买入债券B,只要新买入的债券B带来的投资收益比融资成本要高,就能获取超额收益。

当然,杠杆是把双刃剑,用对了是提高收益,如果遇到熊市,亏损也会更多,因此公募债基对杠杆的使用有着严格的限制。

如何理解债基的“亏损”

明白了纯债型基金收益的来源,再去理解它的“亏损”就相对容易了。

导致债基净值下跌的因素主要有以下三类。

**类:市场利率风险

简单来说,市场利率水平上行,债券价格下跌,反之亦然。

大致如下:

这一现象本质上还是供需关系导致的。举个夸张点的例子:

假设年初的市场利率是3%,A公司按3%的票面利率发行了一张100元面值的债券,投资人以100元/张认购。

几个月后,市场利率变成了5%,意味着投资人可以在二级市场上买到收益率更高的债券,对A公司债券的需求下降,便会选择卖出。

卖的人多了,抛盘大,债券的成交价自然会下跌了。

市场利率的上升受多重因素的共同影响,例如对经济基本面的预期回升、政策层面的影响、市场流动性趋紧、债券供需的再平衡以及短期情绪扰动等等。

在这样的情况下,债券剩余期限(久期)较短,受到的影响相对更小。即相较于中长期纯债型基金,短债基金的波动通常会更低。

第二类:信用风险

投资债券的信用风险包括违约风险和市场价格风险(价差风险)。违约风险源于债券发行人因各种原因不能按时兑付债券本息,而价差风险则因债务人信用评级下调而起。

这两种风险都可能导致二级市场债券价格下跌,进而拖累债券基金的净值,当然具体程度取决于持有该债券的占比。

第三类:流动性风险

债券的流动性衡量的是债券投资者将手中的债券变现的能力,流动性风险指的是在短期内无法以合理价格出售债券的风险。

债券可不像股票流动性那么好,举个例子,昨天有一则新闻,一笔2.97万元的交易就将规模为260亿元的国债打到临停。(来源:澎湃新闻)

如果基金遭遇大规模赎回,而基金经理需要在短时间内匆忙抛售债券,那么随之而来的可能便是价格上的折损,这无疑会触发基金净值的回落。

如何看待债基的“亏损”

上文中的第二、三类风险俗称“**”,一个常见的“**”标志就是净值突发暴跌。

什么程度可以称之为“暴跌”呢?

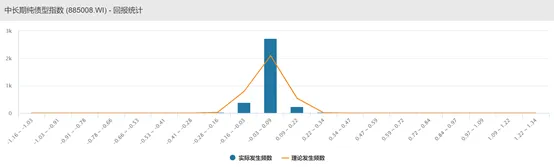

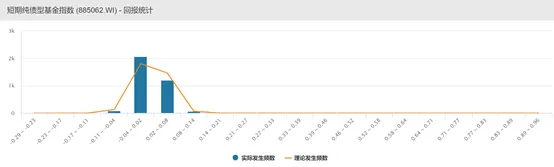

参考万得中长期纯债型基金指数和短期纯债型基金指数2010年以来的单日表现:

在大多数情况下,中长期纯债型基金的单日涨跌幅在【-0.3%~0.3%】之间,短期纯债型基金的单日涨跌幅在【-0.1%~0.1%】之间。

来源:Wind,统计区间2010.1.1-2024.4.8,单位%,指数历史走势不预示未来表现,不代表基金产品收益

如果债市环境没有明显“逆风”,但基金的单日跌幅异乎寻常,或者一段时间连续回撤达到2-3%,那么就说明基金可能“**”或是运作管理出现了问题,需要仔细查看基金季报等公开资料、了解基金的运作情况,并考虑及时抽身进行基金转换。

但如果债基净值的回撤与市场整体的关联更大,投资者对此无需过于担忧。

受到债市波动的影响,债基的净值在短期可能出现回撤并且亏钱,但债券本身是生息的,具备“固定收益”的特质,只要没有出现“**”的情况,随着持有债券的逐步到期兑付,由于市场波动造成的短期净值下跌也有望得以复原。

举个非常简易的例子:

投资者A买入了一张1年期票面金额100元,票面利率3%的债券,买入时的市场价格是100元。

但由于市场利率上行,这只债券的市场价格一路从100元跌到99.5元、再跌到99元,投资者A此时就出现了浮亏。

但一旦债券到期,发行人只要没有出现违约,投资者A就可以拿回100元本金和3元利息,一举收复失地而且还实现了盈利。

以万得短期纯债型基金指数为例,在下图的回测区间,即便买在阶段性高点后经历了连续的回调,但经过最短4天、最长56天的等待,净值便又能完成“填坑”并且续创新高。

数据来源:Wind;截至2023/9/25;指数过往业绩走势不代表未来表现,不代表投资建议。

如何看待当下债基的投资机会

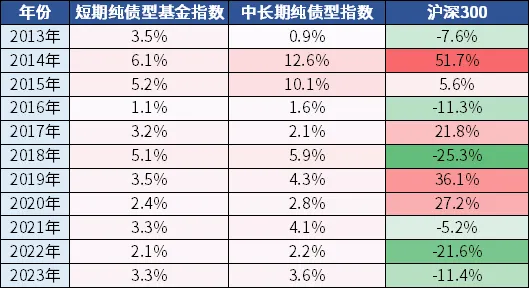

债市在过去十年间已经穿越过多轮牛熊,但我国债市向来“熊短牛长”,无论行情“颠簸几许”,万得短期纯债型基金指数、中长期纯债型基金指数年年正收益。

数据来源:Wind,采用万得基金指数,2013.01.01-2023.12.31,指数过往业绩走势不代表未来表现,不代表投资建议。

不难发现,投资适合自己的债基,什么时候都不晚。

当然,如果年内债市已经积累了**的涨幅,的确需要做好预期管理,接受未来一段时间债市回报率出现波动的可能性。

基于当前债市收益率偏低的现实,相比而言中短期限品种的投资性价比会更有优势。

但整体来看:

一方面,此前央行提及货币政策仍有空间,基本面修复仍需合理宽松的货币支持,二季度债市将重新博弈降准降息,这将为债市提供有利的投资环境。

另一方面,经济增长弹性放缓、需求修复平缓下资金易滞留金融体系,叠加地方化债推进等,或阶段性加剧“资产荒”。在此背景下,当收益率出现**调整后,机构“买债”热情或再度被点燃。(来源:国金证券)

展望长期,对于债券市场仍然值得保持乐观。

随着**经济由高速增长阶段转向高质量发展阶段,经济发展的引擎和模式正经历一场深刻的变革,债券市场收益率逐步下台阶是大概率事件,考虑到市场投资者配置需求等中长期因素,债券市场整体仍处于较为有利的环境中。

在时代浪潮的裹挟下,宏观叙事的波动在每个人身上留下痕迹,在漫长的大底和百年未有之大变局下,“反脆弱”成为一种重要的能力。当下不妨提醒自己“慢就是快”,从资产配置的角度做好布局,拥抱固收类资产的中长期“魅力”。

毕竟,债基的“幸福”都藏在时间里。

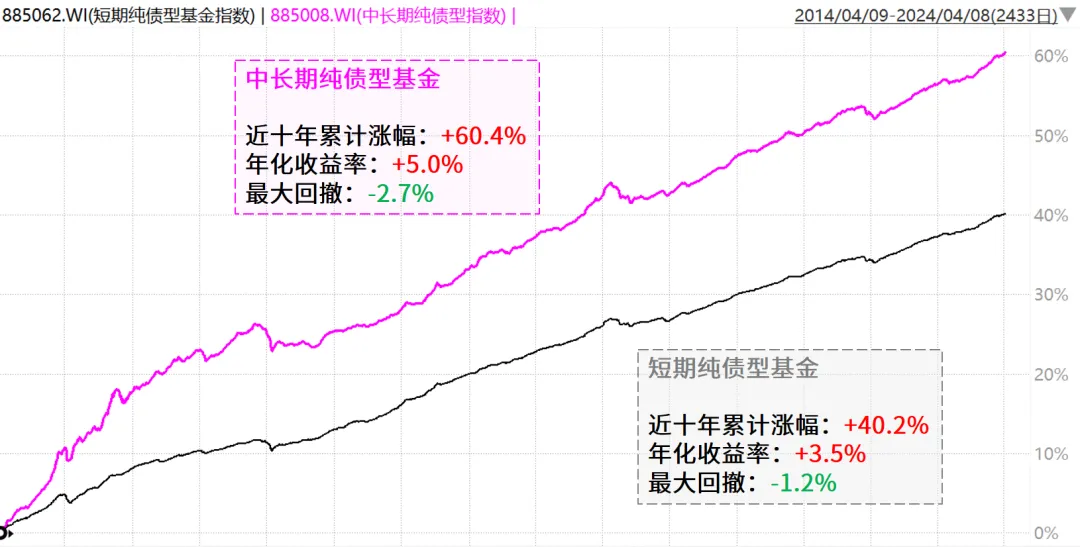

图:近十年万得债券型基金指数的“划线”走势

数据来源:Wind,采用万得基金指数,2014.04.09-2024.04.08,指数过往业绩走势不代表未来表现,不代表投资建议。

本文 巴适财经 原创,转载保留链接!网址:/article/389936.html

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。