双双创历史新高!债和黄金还能上车吗?

要说近期资本市场最靓**的仔,非黄金莫属!

3月1日以来,COMEX黄金**306美元,涨幅14.91%。4月8日**金价收报2358.4美元/盎司,创下历史新高,盘中更是一度突破2370美元!(数据来源:Wind,2024/3/1~2024/4/8)

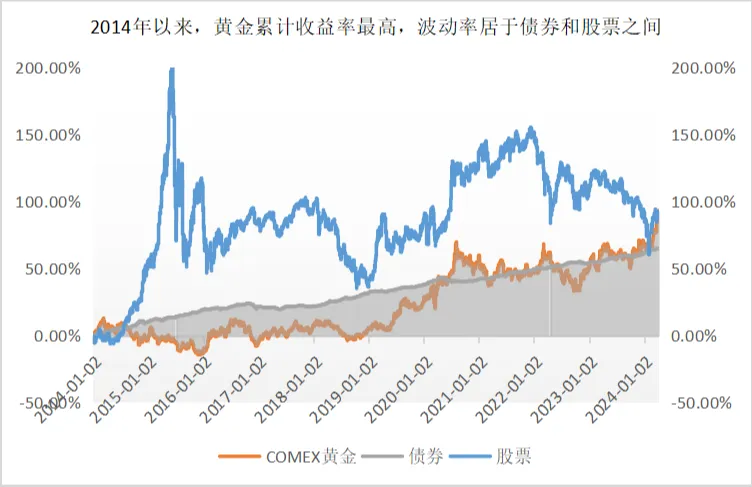

如果从近10年来看,根据Wind数据统计,COMEX黄金累计涨幅达到96.38%,折合年化收益率6.72%,从收益率曲线来看,波动较低,收益较好,堪称妥妥的稳健资产!

数据来源:Wind,2014/1/1~2024/4/8。债券资产以中债-综合财富总值指数为代表,股票资产以万得全A指数为代表。指数历史业绩不预示未来表现。市场有风险,投资需谨慎。

那么,同样作为稳健资产,特别是在黄金持续起飞、债市不断走强的当下,债券和黄金还能买吗?该买哪种呢?

黄金和债券持续上涨背后的逻辑

关于债券上涨的原因,近期跟大家分享得比较多,主要原因包括相对较弱的经济修复现实、宽松的资金面、低利率环境以及“资产荒”等等,本篇就不再赘述啦~

但对于黄金的上涨,特别是3月下旬以来,不仅涨势猛,而且还出现了比较罕见的黄金与美元同涨的行情,似乎与我们之前的印象出现了很大的偏离。

大家知道,通常情况下,黄金价格与美元呈负相关的关系,逻辑是:当美债利率上升时,投资者更愿意投资美国国债,会增加美元需求、**黄金需求,从而推动美元升值、黄金下跌;反之,当美债利率下降时,美元需求下降,黄金的吸引力相对增加,从而导致美元贬值,黄金上涨。

那么,如果说之前黄金的持续上涨来源于美联储降息的预期,但近日市场对联储降息预期推迟后,黄金为啥依然涨势不停呢?

答案或在黄金的交易结构中。

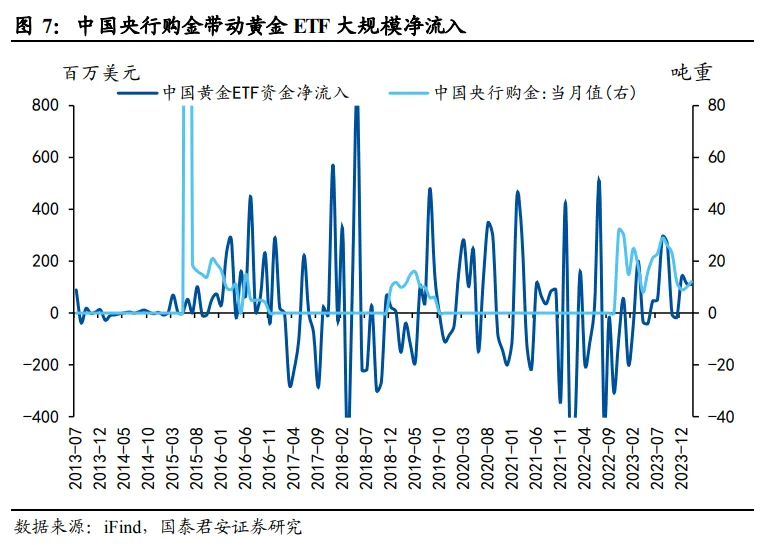

根据国泰君安证券研究统计,从2022年11月开始,**央行开始连续购买黄金,截止2024年2月,购买吨重占全球央行净买入的60%。(从4月7日**外汇管理局**公布的数据来看,2024年3月,**官方黄金储备为7274万盎司,较上月增加16万盎司,为连续**7个月增持黄金储备。)

与此同时,在央行购金行为的带动下,民间对黄金投资的热情也**火热!黄金ETF发生连续净流入,而其他**的黄金ETF在同期为净流出。(资料来源:国泰君安证券,《本轮黄金大涨背后的底层逻辑——大宗商品瞭望系列一》)

换而言之,国泰君安证券认为,我国央行和居民对黄金的“买买买”行为可能才是主导本轮黄金上涨行情的重要推手!

当然,作为一类避险资产,近期全球地缘政治风险不确定性增加,加上美联储未来终会降息,客观上也共同助推了本轮黄金价格的强劲行情。

当下投资求稳,买黄金还是买债券?

不论是从黄金、债券的避险属性,还是近期这两类资产双双强势的行情来说,对于投资者的吸引力都不言而喻。

但与此同时,也有不少朋友担忧现在入场会不会“高位站岗”,以及后续回调风险会不会有点大。

对于这两个问题,考虑的要点可能在于这两类资产近期的上涨逻辑能否持续,以及可能存在的变量因素。

个人觉得,往后看,未来的货币政策维持乃至进一步宽松是大概率事件,低利率时代背景下,债券资产长期稳健的投资价值依然值得关注。

只不过近期债市的确处于历史高位,短期风险是客观存在的,但在基本面未发生根本性拐点前,或超长债和地方债的发行节奏非极致集中的情况下,债市调整的风险和幅度也将相对有限。

而对黄金资产而言,考虑到近期黄金价格的**更多源于交易层面的需求,当下黄金已经涨至历史高位,后续央行购金需求、居民的资产配置需求能否持续,仍具有**的不确定性,这种情况下,不太建议大家冒然对黄金进行大仓位的追涨哦!

当然,回归到资产配置的角度,债券也好,黄金也好,股票也好,本身都具有其独特的配置价值,再加上相互之间的相关性较低,在投资组合中可以扮演不同但互补的角色,所以**时候都是值得配置的!

本文 巴适财经 原创,转载保留链接!网址:/article/387433.html

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。