4月决断 A股市场怎么看?

A股市场素来有4月决断的说法,核心原因在于进入4月后,基本面逐渐变得清晰,而基于经济现实,政策端往往会给予新的反馈,从而牵引着市场新的预期,**反馈到股票价格中。聚焦于当前,2个问题摆在眼前:一是,市场已反弹修复一段时间,后面是否可持续?二是,近期行业轮动加剧,AI、医药、新能源、高股息轮番表现。4月决断期,配置上该如何应对?

在讨论修复的持续性前,更重要的是了解当前市场修复的位置。知道在哪,才有可能知道会去哪?

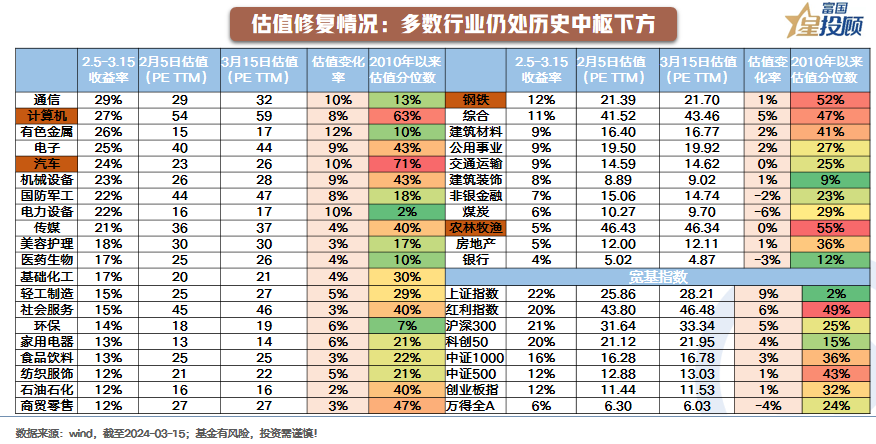

1)估值修复情况:多数行业仍处历史**下方

从市场宽基指数来看,自2月5日以来,上证指数、红利指数、沪深300、科创50反弹幅度在20%以上,创业板指、中证500等涨幅也在10%以上,万得全A指数相对较低,反弹幅度为6%。

从行业层面来看,31个申万**行业中,9个行业涨幅在20%以上,13个行业涨幅在10%-20%之间。整体而言,始自于春节前的反弹幅度确实相对可观。但从估值层面来看,上述所有宽基指数估值仍处于历史**下方。行业层面,除却计算机、汽车、钢铁、农林牧渔,其余行业估值均处于 50%分位数下方,且17个行业估值分位数在30%以下,即比历史上70%的时间便宜。

而市场之所以有反弹幅度不错但估值尚处历史偏低区间的错位感,是因为前期A股受到悲观情绪下流动性挤兑的影响,估值收缩严重,回落至历史极低位。

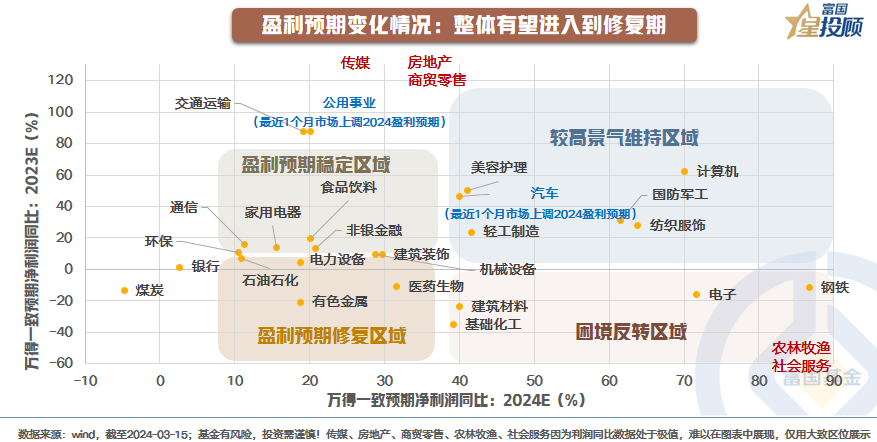

2)盈利预期变化情况:整体有望进入到修复期

从**的市场关于各行业的盈利预期来看,除却少数行业,多数有望进入到修复期。

具体可以分为4个部分:一是,困境反转区域,即2023年业绩较差,2024年有望得到较好修复。典型代表是电子,修复的预期则源于下行2-3年的产业周期有望回升;二是,较高景气维持区域,即去年和今年业绩均有望保持不错的行业,如汽车(主要是零部件)、计算机等;三是,盈利预期修复区域,即去年业绩较差,今年有望得到**修复的部分。如医药、新能源等;四是,盈利预期相对稳定的区域,典型代表是消费。

3)流动性改善情况:需求方中:IPO和再融资节奏明显放缓,限售股解禁规模下降

在本轮反弹行情启动前,流动性是困扰A股的核心问题之一。但随着政策层对上市制度的不断完善,严把IPO准入关、从源头上提高上市公司质量等,市场整体IPO节奏放缓,IPO加股票增发规模从前期高点的3000亿元左右回落至百亿规模。限售股解禁市值也明显下行,2月已回落至1500亿元左右。

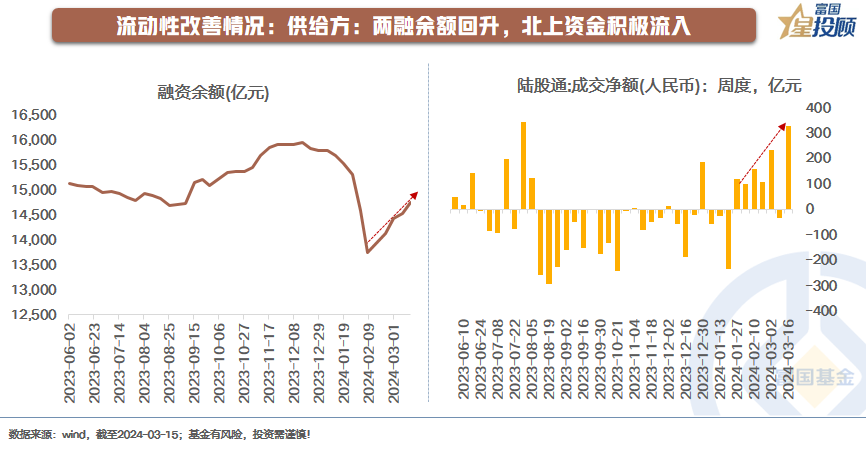

4)流动性改善情况:供给方中:两融余额回升,北上资金积极流入

①从资金供给方来看,融资余额近期也从低位开始反弹。更值得关注的是,北向资金近期积极的买入行为。2月以来,北向资金已经净流入928亿元,这是自2023年8月以来,再次大幅净流入。

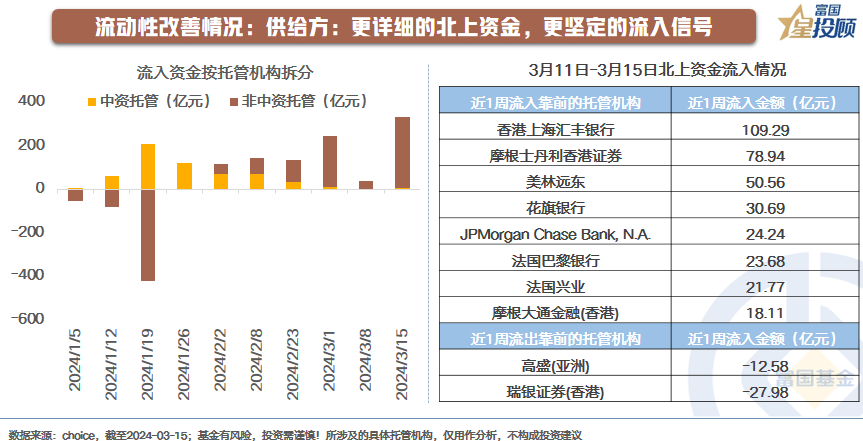

②从更详细的北上资金流入情况来看,3月以来,主要是由外资机构参与托管的资金大幅流入A股市场,显现了更坚定的流入信号。

进入4月,随着经济数据和上市公司业绩披露,市场也将从前期的超跌修复进入到对基本面的审视。

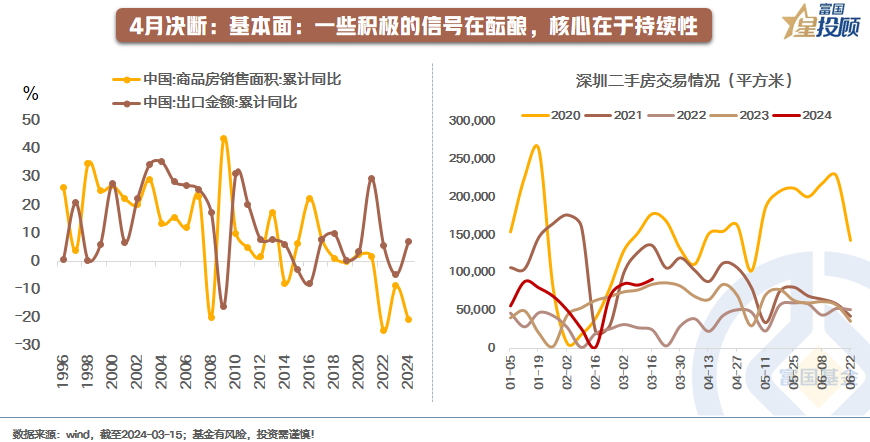

5)4月决断:基本面:一些积极的信号在酝酿,核心在于持续性

①从**公布的1-2月的经济数据来看,一些积极的信号在释放。其一,出口增速明显提升,1-2月出口同比增长7.1%。尽管存在低基数的影响,但从出口数值来看,达到5280亿美元,是历史较高水平。其二,基建和制造业投资保持高增,政策效果逐步显现。在去年高基数背景下,1-2月广义基建和制造业投资同比分别增长9.0%和9.4%,背后或与去年万亿国债增发后财政提前发力相关。隐忧则在于地产链数据依旧偏弱,房地产投资同比下降9.0%,1-2月商品房销售面积同比分别下降20.5%。

②整体情况而言,最值得关注的点或在于:2023年是历史上**一次出口增速、地产销售增速均是负增长的年份。而进入2024年,这两个变量有积极变化迹象:出口方面,开年已是正增速。地产方面,随着一些一线城市地产政策的进一步优化,二手房市场成交已有所回暖。如果这两项趋势能够延续下去,对于A股市场将是积极的推动因素。

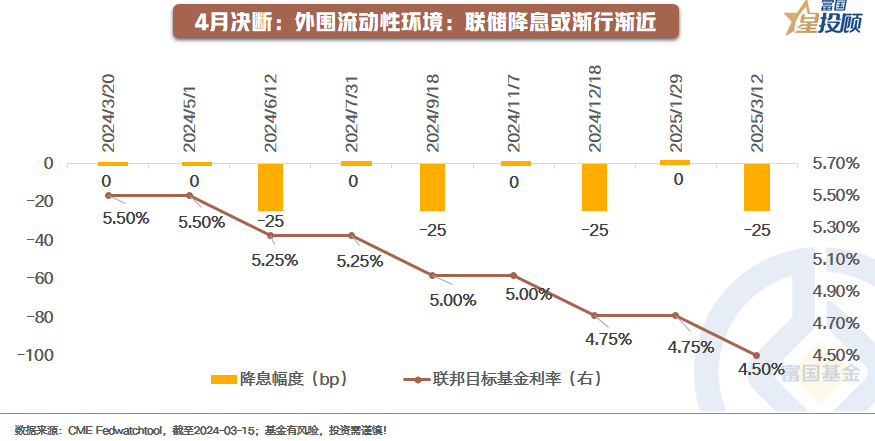

6)4月决断:外围流动性环境:联储降息或渐行渐近

外围环境方面,美联储货币政策操作一直是关注**。当前市场预期,是6月**降息、全年降息3次左右。对于A股市场而言,联储降息的逻辑传导在于2点:一是,如果步入降息通道,在汇率和货币政策层面,对**的掣肘减少,更利于**货币政策的施展;二是,从直接的流动性角度,如果降息兑现,也有望进一步增加北向资金的配置热情。但联储降息尚不是A股市场的核心关注点,市场的核心牵引力仍在于内部经济的修复成色。如果经济修复得到进一步验证,即使联储短期没有进入降息通道,或也不妨碍A股市场的积极表现。

7)行业配置:均衡中多份精细

对于行业配置而言,依然可以关注三角形配置,只是在具体执行时多份精细。对于经济周期类资产,其核心特点在于,估值仍处于历史偏低位置,但进一步上涨催化或需要基本面修复信号的再确认或是政策预期的再强化。

因此,可以试图通过定投的方式关注相关机会;对于稳定价值类资产,即高股息相关标的。无论是基于配置生态的变化,即再无风险利率快速下行和高息非标资产规模收缩的背景下,高股息显现了相对优势,还是基于经济增速下行后,稳定ROE的吸引力,该类资产适合底仓配置。只是要去伪存真,寻找盈利和分红具有持续性和稳定性的标的;三是,景气成长类资产,其特点在于与经济的相关度低,交易的是创新周期和产业周期。但当主题的风吹过后,市场的逻辑将回归于基本面的验证,关注有业绩验证的细分方向。

本文 巴适财经 原创,转载保留链接!网址:/article/376497.html

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。