为什么说本轮AI行情或超去年?

要论A股这轮反弹的“领涨先锋”,非AI莫属。

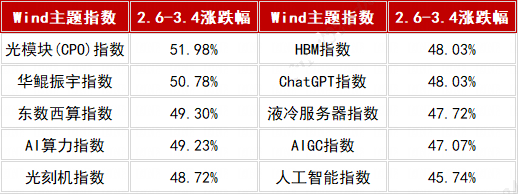

有数据有真相——从2月6日到3月4日,涨幅前10的概念板块,几乎都和AI有关。

数据来源:Wind

表面上看,是因为AI相关的利好催化不断——

海外方面,有Sora的推出、人工智能计算领域巨头业绩大超预期等;

**方面,**经济工作会议表示“加快推动”人工智能发展,“加快”这一表态或对人工智能领域发展予以节奏指引。

2月21日,国资委专门就“人工智能”领域召开专题推进会(聚焦单一行业领域较为罕见);

2月26日,国资委召开扩大会议,再提“加快人工智能等新技术赋能”;

3月5日的两会政府工作报告中,再次提到“开展人工智能 行动”……

**定调下,各地加快出台具体措施,以“算力券”补贴等为代表的政策提升算力应用普惠力度、加大算力应用覆盖范围。

然而以上这些,或许还不是这轮AI行情的本质。

我们需要看到更大的局。

实际上,以算力为代表的AI上游板块成为2023年至今A股的投资主线,这个趋势是由AI**的新一轮产业周期决定的。

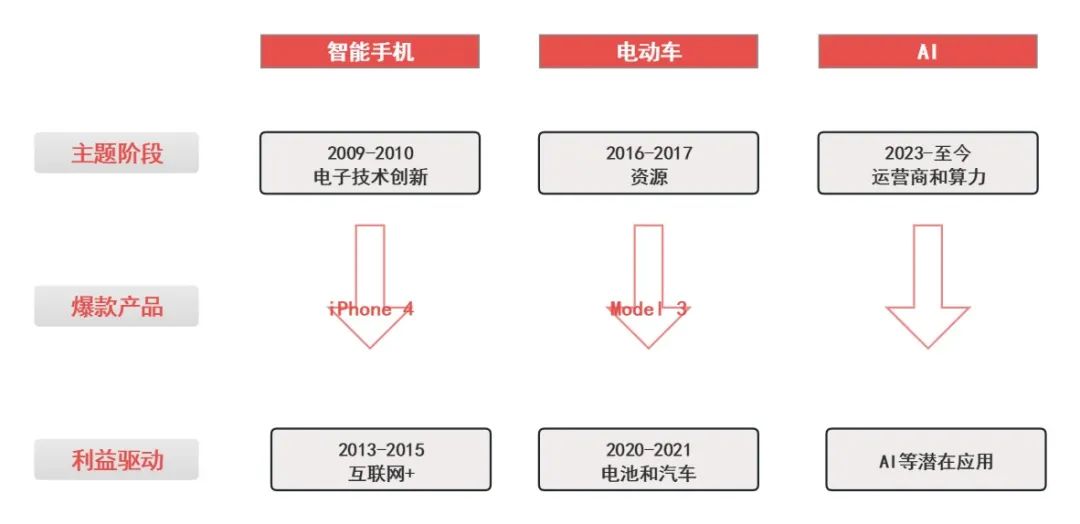

浙商证券回顾了2010年以来的三轮新兴产业周期——智能手机、电动车和AI。

来源:浙商证券

对新兴产业投资而言,长达5-7年的运行通常分为主题投资主导阶段和盈利释放主导阶段,两阶段的分水岭在于爆款产品出现。

以智能手机为例,2009年至2010年是主题投资阶段,2013年至2015年是盈利释放阶段,分水岭在于2010年的iPhone4。

以电动车为例,2016年至2017年是主题投资阶段,2020年至2021年是盈利释放阶段,分水岭在于2019年的Model3。

对AI而言,在爆款产品应用诞生前,当前或处在主题投资阶段。

主题投资阶段也有牛股诞生,核心线索在于盈利释放,而盈利释放按照产业发展规律通常上游率先爆发。

智能手机产业周期的主题投资阶段,上游的电子板块在2009年至2010年走出结构牛市;

电动车产业周期的主题投资阶段,上游的锂钴板块在2016年至2017年走出结构牛市;

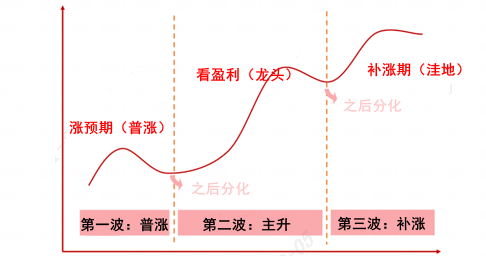

回顾这两轮结构牛市,可以分为三个阶段,**波是普涨,第二波是主升,第三波是补涨。

来源:浙商证券

**波:普涨

此时缺乏基本面线索,通常是预期驱动的普涨。

第二波:主升

普涨之后通常迎来震荡分化,震荡之后,具备基本面线索支撑的赛道和公司迎来第二波主升期。

第三波:补涨

主升之后通常再次迎来震荡分化,震荡之后,受益于基本面扩散的相对低位公司通常迎来补涨。

对AI而言,2023年1月至6月的行情是**波普涨,是预期驱动的普涨行情。

经历了2023年7月至10月的震荡后,自2023年11月以来具备基本面线索的算力龙头进入第二波主升期。

接下来随着2023年报和2024年一季报的陆续披露,基本面线索开始显现的算力公司,目前或正值主升段。

从这个角度看,随着基本面线索的逐步兑现,本轮AI行情演绎有望超过去年上半年。

再往前看,如果人工智能也出现了类似iPhone4和Model3这样的爆款产品,行情进入中下游板块的盈利释放阶段,空间可能会更大。

本文 巴适财经 原创,转载保留链接!网址:/article/368482.html

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。